Как подать 3-НДФЛ в электронном виде через портал Госуслуг

В данной статье будет рассказано о том, как подать 3-НДФЛ через сайт Госуслуг не выходя из дома, а также какими методами можно его заполнить. Помимо того будет приведена инструкция, которая поможет физическим лицам легко ориентироваться в программном обеспечении, предназначенном для оформления данного документа.

- Незаполненная декларации за 2016 год;

- 3-НДФЛ;

- Бесплатная для заполнения декларации.

Так как развитие технологий не стоит на месте и в 2017 году интернет занимает огромное место в жизни практически каждого физического лица, то кроме ручного способа заполнения декларации, теперь существует и электронный метод отправки. Налогоплательщики могут, сидя прямо дома, внести все необходимые сведения в форму 3-НДФЛ, а после этого переслать ее в налоговую службу на проверку в электронном виде. Однако это вовсе не значит, что метод оформления данного документа от руки больше неприменим.

Необходимо отметить, для того чтобы передать на проверку электронную форму декларации, налогоплательщику не удастся обойтись без интернета. Существует несколько сайтов, предназначенных для данных целей. Однако выбранный физическим лицом портал обязательно должен быть государственным.

После того как документ будет предан на проверку налоговому инспектору и полностью рассмотрен, все равно физическому лицу, которое его заполнило, понадобится лично посетить налоговую инспекцию. Это нужно сделать для проставления подписей, поскольку без них декларация не имеет юридический вес, а все указанные в ней сведения не признаются действительными. Однако для налогоплательщиков, выбравших электронный вид подачи бланка, предусмотрено специальное окно в приемном отделе, в котором, как правило, нет очередей. Это является несомненным преимуществом, поскольку позволяет сократить время ожиданий.

Порядок действий для подачи декларации

Для того чтобы быстро оформить налоговую декларацию, отчитаться о доходах, а также не иметь никаких проблем с законом, связанных с налоговыми взносами, рекомендуем воспользоваться инструкцией, содержащей указания по отправке электронного вида бланка 3-НДФЛ:

- Первый шаг. Для начала нужно открыть на компьютере любой браузер и выполнить с помощью него вход на специальный портал, предназначенный для оказания государственных услуг (например, https://www.gosuslugi.ru/). После этого откроется главная страница;

- Второй шаг. Затем физическому лицу, желающему осуществить отправку бланка 3-НДФЛ при помощи интернета, потребуется найти вкладку под названием “налоги и сборы” и выбрать ее. После этого высветиться список разделов. Среди предложенных вариантов нужно щелкнуть на тот, который подписан, как “подача налоговой декларации”.

Для тех физических лиц, которые отправляют бланк декларации через специально предназначенные для этих целей порталы, подразумевается запись на прием к налоговому инспектору. Сразу после того, как документ будет полностью заполнен и отправлен через интернет, ему автоматически присваивается уникальный номер, который налогоплательщик должен назвать в момент посещения налоговой службы.

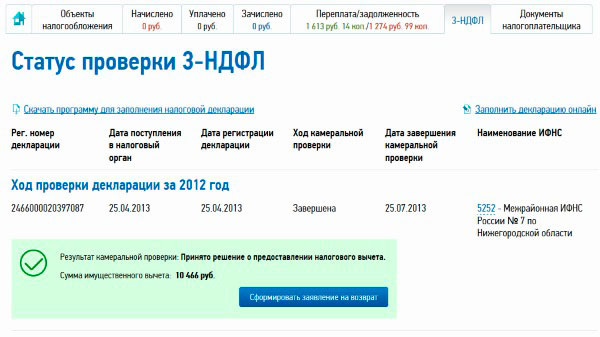

Кроме того физическому лицу нужно убедиться, что документ был действительно отправлен. Иногда могут произойти технические сбои на сайте либо прерваться интернет соединение. В связи с этим необходимо дождаться сообщения о том, что 3-НДФЛ онлайн была подана. Проверить данный факт можно, осуществив вход в личный кабинет на данном государственном портале. Кроме того настоятельно рекомендуем перенести на бумажный носитель электронный вариант бланка, написать на нем фразу, гласящую о том, что документ ранее уже был отправлен на портал и только потом лично навещать налогового агента.

Какие еще есть варианты отправки бланка

Тем физическим лицам, которые привыкли работать с документацией на компьютере, но не хотят в связи с какими-либо обстоятельствами пользоваться электронными порталами, предложено несколько других аналогичных способов внесения сведений в форму 3-НДФЛ.

Первый это просто скачать пустой бланк и прописать в нем всю информацию с помощью стандартных приложений программного обеспечения (например, Excel), потом распечатать его, а затем либо лично отнести в налоговую службу, либо отправить по почте. А вторым вариантом является использование специальной программы, ссылка на которую размещена в начале статьи.

Порядок работы в программе для сдачи 3-НДФЛ

После того, как налогоплательщики скачают и откроют программное обеспечение, которое предназначено для заполнения бланка налоговой декларации, они увидят несколько панелей и вкладок.

В самом верху программы будет отображено название документа и год, в котором он последний раз был отредактирован Федеральной налоговой службой. Например, если указано “Декларация 2016”, то это значит, что данная версия программного обеспечения была составлена на основе формы 3-НДФЛ за 2016 год.

Внимание! Необходимо пользоваться программой, разработанной за тот год, за который физическому лицу нужно отчитаться о своей прибыли и внести подоходный налог, либо же возместить НДФЛ. Например, если право на вычет у налогоплательщика появилось в 2015 году, то и работать нужно в программе этого же года.

Для работы в программном обеспечении физическим лицам потребуется воспользоваться следующими компонентами, расположенными на горизонтальных и вертикальных панелях:

- “Декларация”. Данный раздел находится на верхней горизонтальной панели между такими вкладками, как “Файл” и “Настройка”. Его нужно выбрать для того, чтобы начать работу с налоговой декларацией, а также для того, чтобы открылись все необходимые для этого страницы;

- “Задать условия”. Далее на вертикальной панели, расположенной в левой части окна, нужно щелкнуть на иконку, подразумевающую задание различного рода условий, которые касаются как самого документа, так и категории налогоплательщика, сведений о его доходах и некоторых других сведений общего характера;

- “Данные о налогоплательщике”. После этого физическое лицо, заполняющее документ, обязано отобразить информацию, касающуюся его личных данных. В основном это сведения, которые должны быть переписаны из документа, удостоверяющего личность. Как правило, это Ф.И.О., город, день/месяц/год рождения, данные о гражданстве и так далее;

- “Доходы ”. После выбора соответствующей закладки налогоплательщику нужно будет отчитаться о размере своего основного дохода, а также дополнительных видов прибыли. Стоит помнить, что речь идет именно об источниках, приносящих физическим лицам прибыль, которые находятся в России. Помимо того, каждый источник должен быть отображен отдельно. Чтобы внести данные о каком-либо виде прибыли, необходимо нажать на знак зеленого плюса;

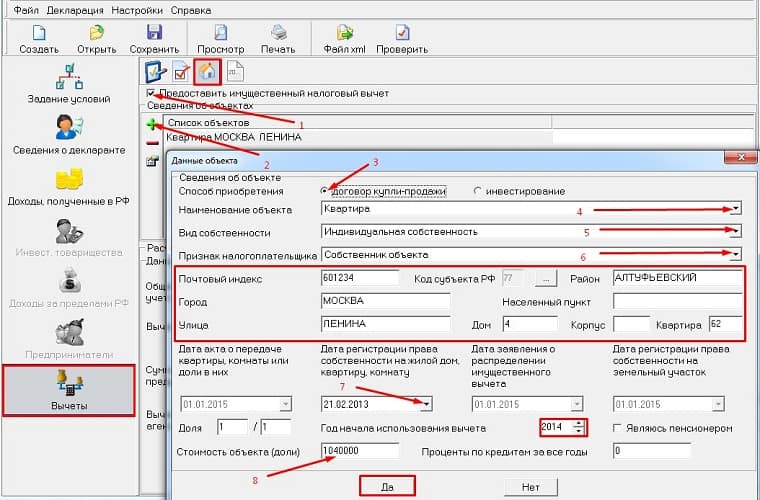

- “Вычеты”. После того как все вкладки, описанные в предыдущих четырех пунктах, уже полностью оформлены, физическое лицо может смело нажимать на закладку под названием “вычеты” и выбирать тот вид налоговой скидки, на начисление которого оно рассчитывает. Если же налогоплательщик желает одновременно заявить сразу на несколько типов налоговых компенсаций, то ему нужно заполнить две соответствующие страницы, на которые можно перейти с помощью данной вкладки (например, для имущественного и стандартного вычетов).

От физических лиц, сфера деятельности которых связана с предпринимательством, дополнительно требуется, чтобы они внесли соответствующую информацию в страницу, подписанную “Предприниматели”. А для тех налогоплательщиков, которые обладают материальными средствами, поступающими из зарубежных источников, предусмотрена закладка “Доходы за пределами РФ”.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: